StartupItalia Report Giugno 2022

La base dati

Sono 108 i deal presi in considerazione dal report di StartupItalia, relativo ai primi 6 mesi del 2022, in occasione dello StartupItalia Open Summit 2022 Summer edition.

Scaricabile qui: https://startupitalia.eu/177460-20220629-sfiorato-il-miliardo-di-investimenti-in-startup-italiane-nei-primi-sei-mesi-dellanno-scarica-il-report

Fonte immagine: Cover del report rilasciato

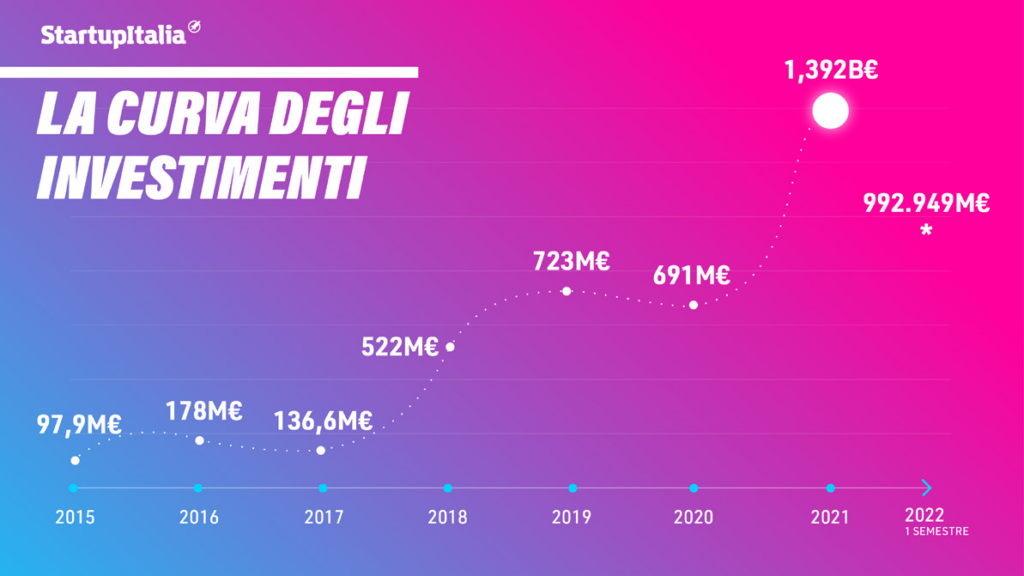

Tendenza degli investimenti

Di seguito, più in dettaglio il paragone con lo stesso periodo 2021.

| AL 30 GIUGNO 2021 | AL 30 GIUGNO 2022 | Differenza |

| Totale investimenti: € 661M | Totale investimenti: € 993M | +50% |

| Numero di round: 93 | Numero di round: 108 | +16% |

| Singolo round più alto: € 85M (Everli) pari al 13% del totale investimenti | Singolo round più alto: € 440M (Scalapay) pari al 44% del totale investimenti | +518% |

| Raccolta equity crowdfunding: € 48M | Raccolta equity crowdfunding: € 18,6M | -61% |

Fonti dati dal report di StartupItalia e da Venture Capital Report 2021

L’aumento degli investimenti è una buona notizia, significa che gli attori dell’ecosistema stanno muovendo capitali in aziende a forte crescita o a forte potenziale di crescita.

L’unica perplessità al momento riguarda il fatto che il 44% degli investimenti del 2022 è coperto da un solo round di raccolta, molto grande perché Scalapay è già una scaleup. Mentre nel 2021, il round più grande ha coperto solo il 13%.

Difatti il numero degli investimenti nel complesso non è aumentato tanto quanto la raccolta di capitali.

Si sa che più la vita della startup è avanzata, minore è il rischio di investimento (e di rendimento), maggiore è la probabilità di raccolta in senso quantitativo (un round C sarà quasi certamente più grande di un Seed per la stessa startup).

Quindi ciò che continua ad essere insufficiente nel nostro paese, nel nostro piccolo, sono gli investimenti nelle primissime fasi di vita delle startup, ossia in pre-seed e seed. Da questo punto di vista, credo non sia un caso che l’equity crowdfunding non stia andando bene, perché di solito viene utilizzato per la raccolta fondi nelle prime fasi di vita delle startup.

Un paragone europeo

Penso che usare la Francia come punto di riferimento in termini di ecosistema sia un buon modo per paragonare l’Italia agli altri paesi europei. I paesi anglosassoni hanno un dinamismo finanziario diverso e non mi sembra ideale. Comunque al Luglio 2022 la Francia è seconda in Europa solo al Regno Unito in termini di capitali raccolti in totale ($10B vs $21B).

Dal 2017 al 2021, secondo il Venture Capital Report 2021, l’ammontare medio investito in round Seed in Italia è andato lentamente ad avvicinarsi a quello francese, fino a raggiungerlo nel 2021 a quota € 1,2M. La differenza c’è stata però nel numero di round: 227 Francia vs 128 Italia.

Cosa sta accadendo in Francia nei primi 6 mesi del 2022?

| FRANCIA | ITALIA | Differenza | BELGIO |

| Totale: € 8900M | Totale: € 993M | -89% su Francia | Totale: € 750M |

| N. round: 458 | N. round: 108 | -78% su Francia | N. round: 71 |

Fonti dati per Francia e Belgio da dealroom.co conversione EUR/USD a 1.08 ove necessario

Al netto dei soliti allarmismi all’italiana, che possiamo leggere in giro sui social o sui giornali, relativo al “drammatico calo” delle valutazioni e delle raccolte di investimenti che ha colpito gli US e che colpirà anche l’Italia (non si sa perché), pare che i numeri al momento non diano credito a questi allarmi.

A mio parare le non alte valutazioni e la quantità di investimenti in startup che attualmente vengono fatti in Italia, non danno oggettivamente spazio a ulteriori ribassi.

Infatti gli investimenti rispetto allo stesso periodo 2021 sono aumentati, sia in totale che nelle valutazioni medie (dati dealroom.co). Ma si sa che ci sono molti approfittatori e cantastorie, come in ogni settore, e le startup non sono esenti da questo.

In conclusione, stando allo StartupItalia Report 2022 appena rilasciato, al momento possiamo dire di essere più vicini al Belgio che non alla Francia in termini di investimenti in startup, circostanza che avevo già analizzato in questo articolo.

Ultima modifica di questo articolo: 16 Luglio 2022